Hausse du taux directeur - Points importants

Dans un contexte de pandémie et de surchauffe immobilière, la menace de l’augmentation du taux directeur plane depuis déjà plusieurs mois. Récemment, la Banque du Canada a relevé ce taux à 0,50%, taux qui n’avait pas augmenté depuis le début de la COVID-19, en 2020.

De nombreuses questions et incertitudes demeurent quant à l’impact de cette fluctuation du taux sur le marché immobilier. Afin de nous éclairer sur le sujet du taux directeur et son influence sur le marché immobilier, nous nous sommes entretenus avec Mahsa Mirzaie, directrice développement hypothécaire à la Banque Nationale.

Pourquoi est-ce que la Banque du Canada augmente le taux directeur ?

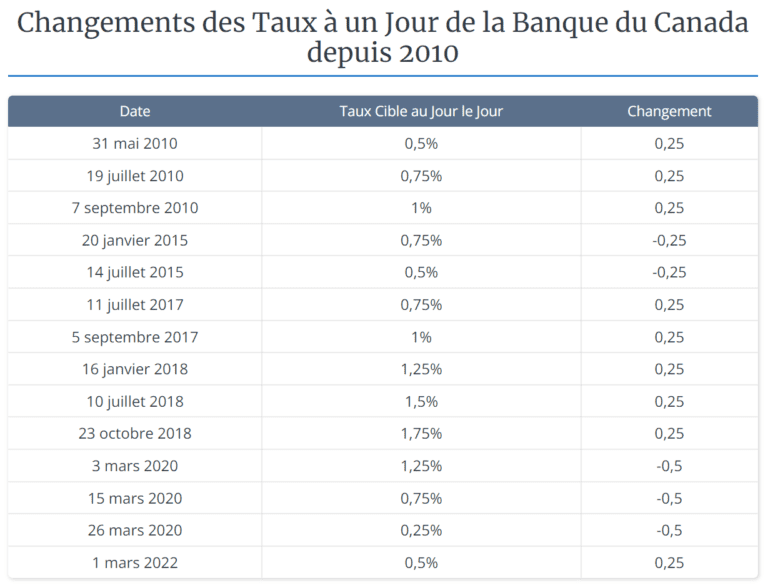

L’objectif de la hausse du taux directeur est de freiner l’inflation qui sévit un peu partout dans le monde et ce, en resserrant les coûts d’emprunt mais aussi en favorisant l’épargne. Il faut comprendre qu’au début de la pandémie, le taux directeur a été réduit à trois reprises pour atteindre 0,25% afin de stimuler l’économie. Ce taux, atteint en mars 2020, n’avait alors jamais été aussi bas, permettant alors une relance de l’économie.

Source : la Banque du Canada

Comment est-ce que l’augmentation du taux directeur affecte les taux d’intérêts hypothécaires?

Lorsque les banques centrales augmentent leurs taux d’intérêts, le taux de base des banques à charte (comme la Banque Nationale du Canada, la Banque de Montréal, Banque Royale du Canada) augmente aussi, car à leur tour, cela leur coûte plus cher de se financer. La conséquence est que plusieurs produits de la banque avec des taux d’intérêt augmentent, tels que les taux d’intérêt hypothécaires, les taux sur les marges de crédits, et autres produits avec un intérêt variable.

Comment est-ce que ça affecte les clients actuels et les futurs clients des banques ?

Clients actuels

Les clients détenant déjà leur financement hypothécaire avec un taux d’intérêt fixe ne seront pas affectés par cette hausse jusqu’au renouvellement de leur hypothèque. En effet, le taux est fixé pour la durée du contrat. Lorsqu’un renouvellement du contrat a lieu, les nouveaux taux entrent alors en vigueur.

Les clients détenant déjà leur financement hypothécaire avec un taux d’intérêt variable vont devoir s’attendre à une hausse aussi rapide que le mois suivant.

Futurs clients

Maintenant, pour les clients qui sont en recherche du meilleur taux hypothécaire, il est recommandé de faire une préautorisation avec garantie de taux dans les meilleurs délais. En effet, malgré qu’il y a eu une première hausse du taux directeur, selon les anticipations, de futures hausses du taux directeur, donc des taux d’intérêts, sont à prévoir. Il faut alors se protéger contre ces dernières.

Quelles sont les répercussions de l’augmentation du taux directeur sur le marché immobilier ?

Selon Yanick E. Sarrazin, courtier immobilier en chef, même si le marché immobilier a été très intéressant depuis plusieurs années, il ne faut pas oublier que l’évolution de celui-ci dépend de la relation de l’offre et de la demande. Un déséquilibre crée donc une incidence à la hausse ou à la baisse sur le prix des propriétés.

Une hausse des taux devrait engendrer un nombre d’acheteurs moins élevé qui pourrait faire réduire ou stagner les futures hausses de valeurs des propriétés. Certains pensent que ça pourrait faire baisser le prix des maisons à Montréal, l’avis de M. Sarrazin diffère puisque les prix moyens des propriétés à Montréal n’ont pas perdu de valeur dans les dernières décennies. En effet, Mahsa Mirzaie, ajoute que ce serait peu probable à moins que l’on retrouve des taux exorbitants de 5-6% comme ceux précédant les années 2000.

Quels seraient vos conseils pour les acheteurs d’aujourd’hui ?

Historiquement parlant, l’immobilier demeure toujours un bon investissement sur le long terme considérant que les propriétés prennent de la valeur avec le temps.

Cependant, plusieurs se questionnent sur s’il est mieux de faire l’acquisition d’une propriété dès maintenant ou plutôt d’attendre compte tenu de la situation. D’un point de vue investissement, il serait plus prudent de ne pas attendre pour un achat immobilier compte tenu que le prix des propriétés ont toujours vu une augmentation, faible ou forte.

Ceci étant dit, un courtier hypothécaire comprend que la situation de chaque individu varie. La stabilité financière de l’acheteur est alors un élément central d’où l’importance qu’un courtier hypothécaire évalue sa situation financière. Cette analyse pourra alors dresser un portrait global des revenus de l’individu, sa capacité d’emprunt et sa capacité de remboursement.

Une fois l’analyse financière réalisée, il est aussi important de cibler l’objectif de l’achat, car la stratégie à adopter sera différente. Par exemple, est-ce que l’achat est pour une résidence principale? Il n’y aura alors pas d’impact fiscal à la vente contrairement à un achat d’un bien locatif, la stratégie de mise à part de l’argent sera à prendre en considération.

Puisque les délais peuvent être longs afin d’acquérir la propriété désirée, il est recommandé de faire une préautorisation avec garantie des taux. Cela signifie alors de sécuriser le taux avec une banque en sélectionnant le délai le plus long possible, et ainsi, assurer aucune fluctuation du taux et ce, pour une durée déterminée.

Selon vos objectifs d’achat d’un bien immobilier (condo, maison unifamiliale, multiplex), les stratégies sont alors multiples et peuvent être complexes, d’où l’importance d’entrer en contact avec un courtier hypothécaire qui vous conseillera et vous guidera vers la direction adéquate.

Cet article a été écrit en collaboration avec Mahsa Mirzaie, directrice développement hypothécaire à la Banque Nationale.

- Mahsa Mirzaie, BNC

- mahsa.mirzaie@bnc.ca

Consultez d'autres actualités immobilières

Le taux directeur maintenu à 2,75 % : Un contexte favorable pour le marché immobilier!

Montréal, le 16 avril 2025 – La Banque du Canada a décidé de maintenir son taux directeur à

Baisse du taux directeur à 2.75% : Une belle occasion pour le marché immobilier!

Montréal, 12 mars 2025 – La Banque du Canada a annoncé une nouvelle réduction de 0.25% de son

Analyse du marché immobilier montréalais pour Janvier 2025 : Statistiques et Tendances par Quartier

Notre équipe de courtiers immobiliers à Montréal vous présente les dernières données statistiques de l’APCIQ et Centris pour